アパート経営のメリット

アパート経営をする理由として安定収入・資産活用・節税対策など目的はあると思いますが、賃貸事業はローリスクで安定した資産運用できる数ある投資のひとつになります。

長期にわたる安定収入

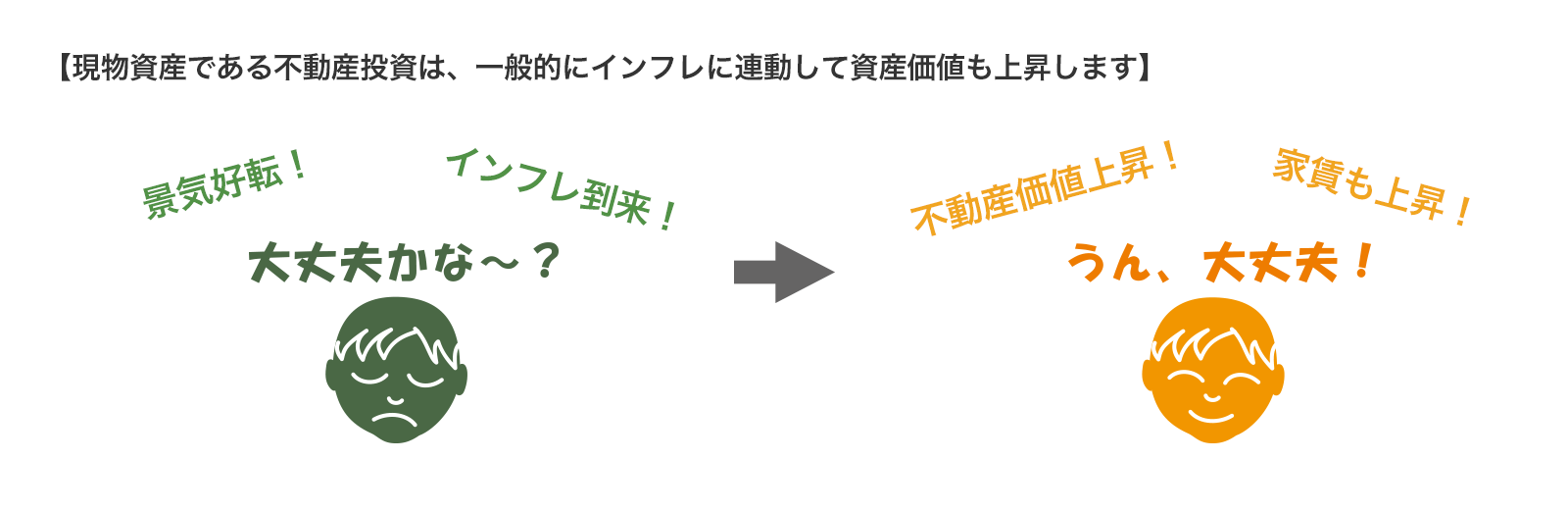

景気変動に強い不動産投資

資本主義経済における安定的な物価の上昇率は年1〜3%と言われており、超インフレになれば10%超も視野に入れなければいけません。そうしたインフレに見舞われた場合、現金や預貯金などの金融資産は貨幣価値が目減りする可能性があります。一方、不動産投資なら、物価の上昇とともに不動産価格も上がっていくため、資産価値が大幅に下落することは考えにくく、不動産投資は景気変動に強いと言われている理由です。また、人口変動はあっても、単身世帯は増える傾向にあり、人の活動の拠点である住まいの、安心・安全、高い居住性のニーズはさらに高まると考えられます。

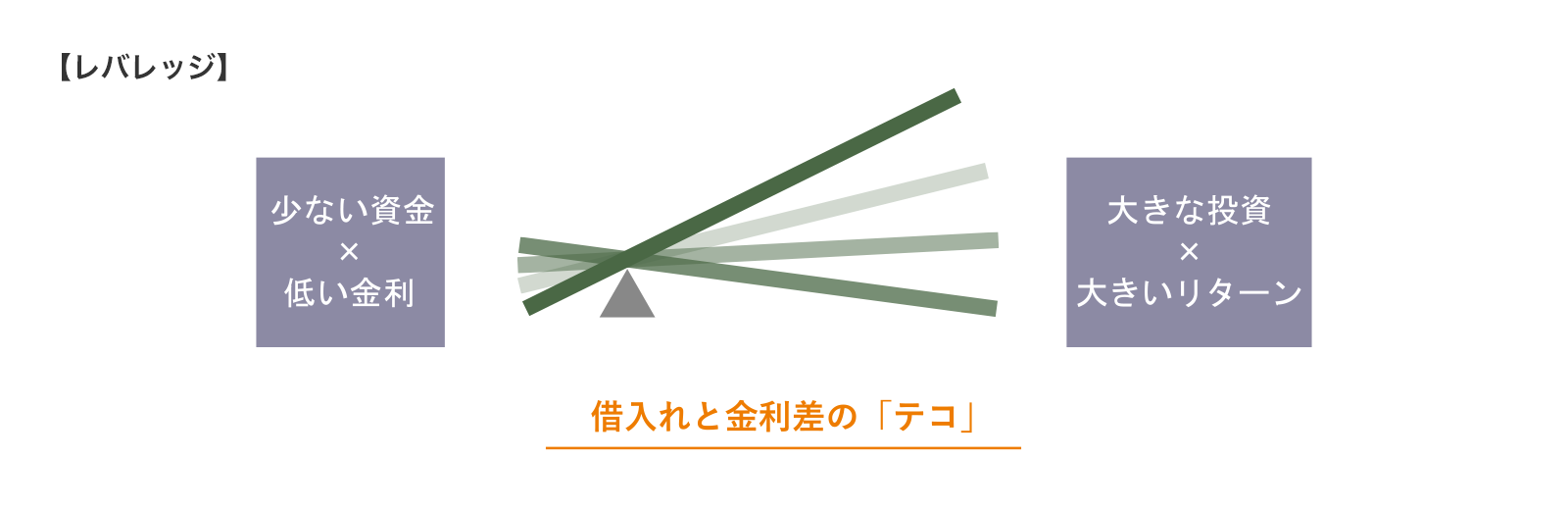

少ない資金で大きなリターン

工夫してレバレッジを活かす

不動産投資における融資調達金利はおおよそ2%前後であるのに対し、不動産の賃料利回りは一般的に4〜5%となっています。これは借りれば借りるほど金利差の恩恵を受けられることを意味します。結果、自己資金は少額で済みながらも、大きな成果を得ることができます。

これをテコの原理にたとえて「レバレッジ」を効かせるといいます。このレバレッジを活かすために借入れをどうセットアップするか(借入金の割合、返済年数、適用金利)は工夫のしどころで、ローンの組み方によっては、投資の効果が変わってきます。

しかし、融資条件は自由に選べるというものではなく、物件の資産価値と借入者の経済的属性、及び金融機関の選択によって異なってくるため、自身の投資の目的に照らして選ぶ必要があります。

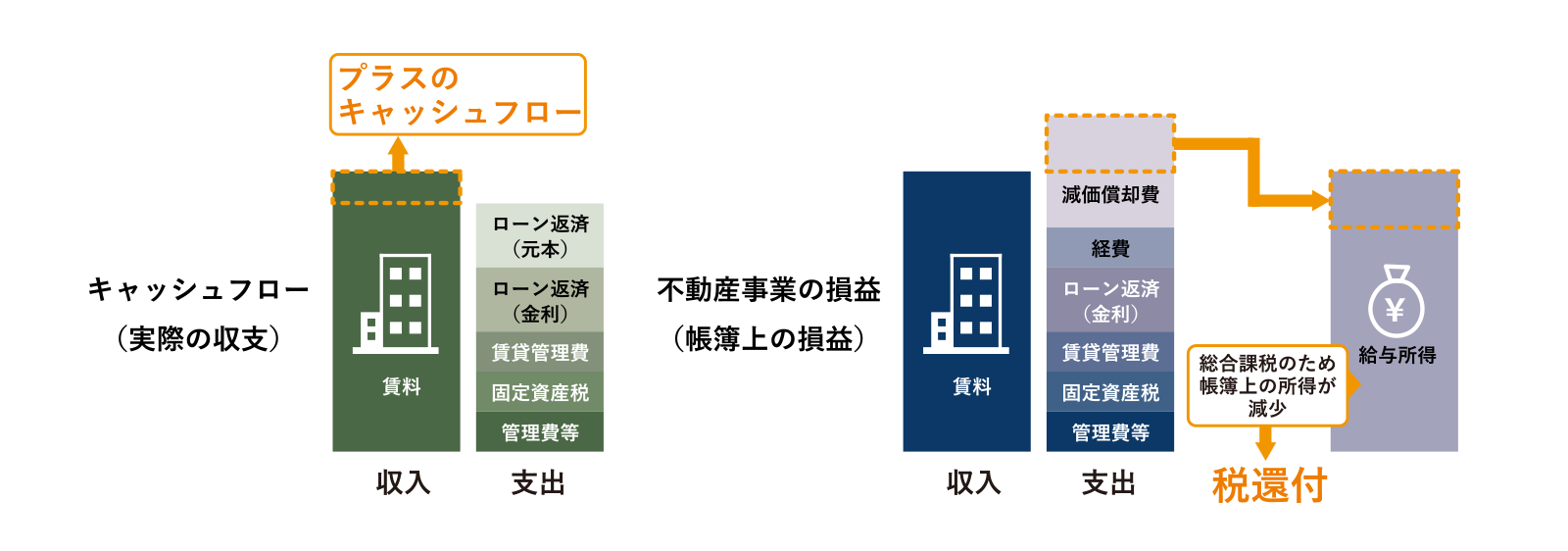

節税対策

帳簿上はマイナス、収支はプラスに

不動産投資の実際のキャッシュフローは、会計上の損益計算と異なります。

たとえば減価償却費を大きくとれる物件であれば、会計上のマイナスを作りやすくなり、収支はプラスであるが、帳簿上はマイナスという形を作ることができます。不動産投資による所得は個人の給与所得と通算(総合課税)して計算されるため、会計上のマイナスは所得全体を押し下げることになり、給与から源泉徴収されていた所得税、住民税の還付=節税をうけることが可能です。不動産投資の目的を節税におく場合には、特にこれに適した資産価値の高い物件選び、およびローンの組み方をデザインする必要があります。

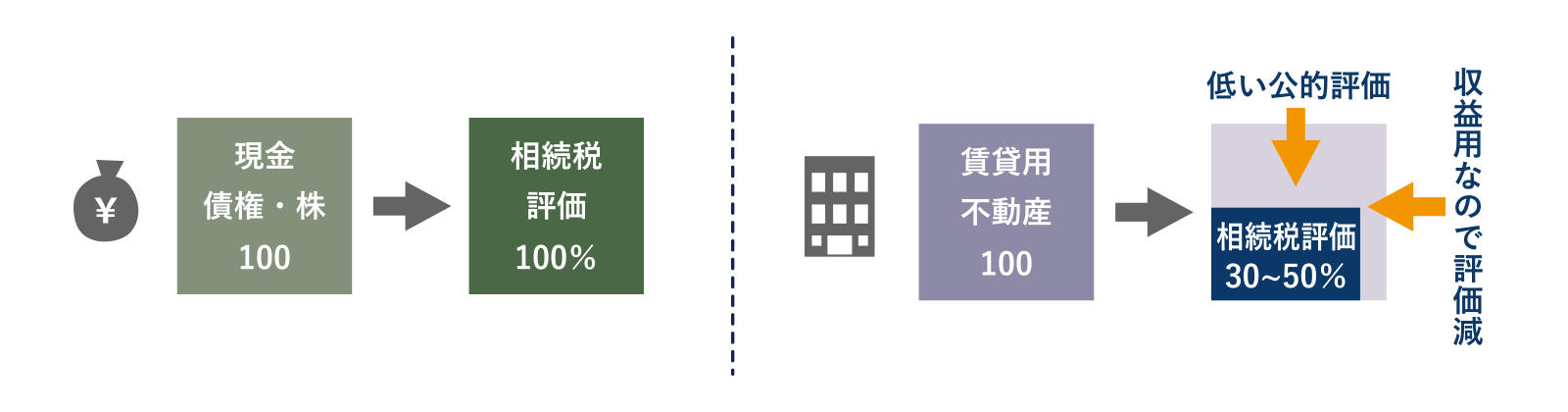

相続税対策

金融資産を不動産に換価して「評価の圧縮」を

相続財産を評価する場合、金融資産、たとえば現預金に対しては、額面のままで評価がなされます。株式や債券も相続時の時価となります。これが不動産だと評価の基準は一定の公的評価に基づくことになり、加えて収益用不動産であれば、利用度が制限されているという見地から、さらに評価減がなされます。50%以上評価が下がることも珍しくありません。

このように金融資産を不動産に換価することにより、いわゆる「評価の圧縮」が可能となっており、相続対策として収益不動産が購入される理由となっています。不動産を購入する時には、いっときの評価減だけにとらわれることなく、中長期的に見て、資産価値を維持できるかどうかについても配慮する必要があります。

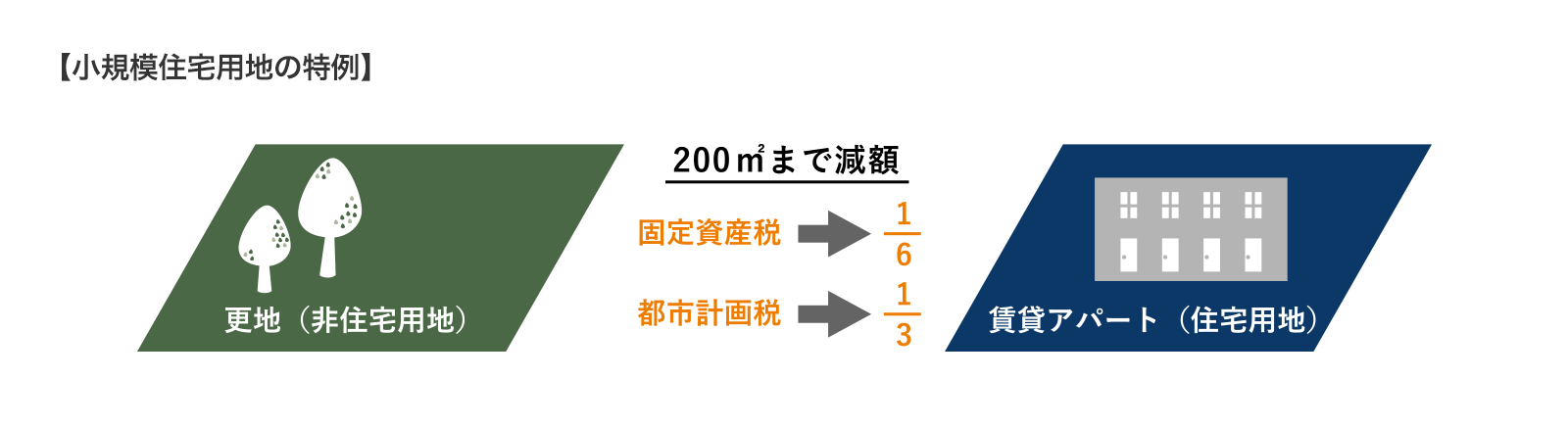

固定資産税、都市計画税の軽減

『住宅用地』は『非住宅用地』に比べておトク!

固定資産税は、所有している土地や家屋に課税される地方税で、都市計画税は、市街化区域内の都市計画事業などの費用に充てられる地方税です。毎年1月1日付けで、所有している場合に課税されます。

賃貸アパートや賃貸マンションなどの『住宅用地』の場合、駐車場や遊休地などの『非住宅用地』に比べて、固定資産税、都市計画税がそれぞれ、1/6、1/3になるなど、大幅に軽減されます。